Των Colby Smith και Eric Platt

H ζήτηση για χρεόγραφα που δεν επηρεάζονται από τον πληθωρισμό αυξάνεται αλματωδώς καθώς οι επενδυτές επιδιώκουν να προστατεύσουν τα χαρτοφυλάκιά τους από μια άνοδο των τιμών, δεδομένης της πιθανότητας να ανακάμψει ταχύτερα η οικονομία.

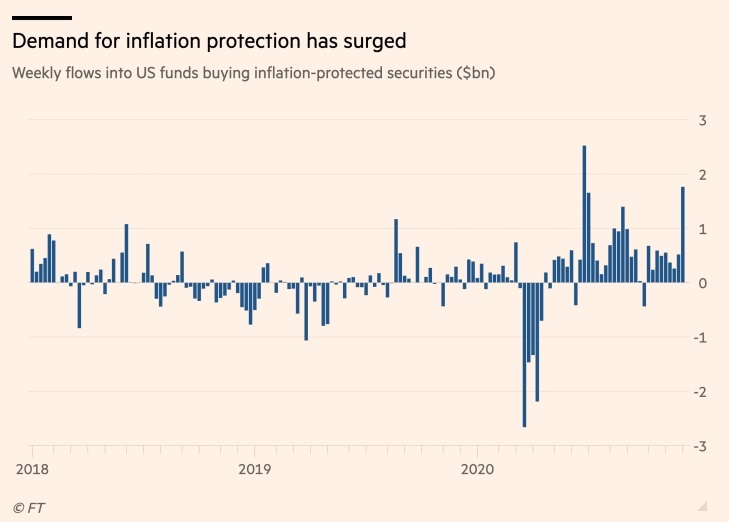

Τα funds τα οποία αγοράζουν αμερικανικά κρατικά χρεόγραφα προστατευμένα από τον πληθωρισμό -γνωστά ως Tips (Treasury Inflation-Protected Securities)- κατέγραψαν εισροές 1,8 δισ. δολάρια την εβδομάδα που ολοκληρώθηκε την Τετάρτη, τη μεγαλύτερη ποσότητα από τον Ιούνιο.

Αυτή ήταν η ένατη διαδοχική εβδομάδα καθαρών εισροών από πελάτες, σύμφωνα με στοιχεία της EPFR.

Οι επενδυτές έχουν στοιχηματίσει τις τελευταίες εβδομάδες ότι η χαλαρή νομισματική πολιτική από τις κεντρικές τράπεζες σε όλο τον κόσμο και η νέα δημοσιονομική τόνωση από την Ουάσιγκτον θα σπρώξουν τις τιμές των καταναλωτικών αγαθών υψηλότερα, ενώ η διάθεση των εμβολίων του κορωνοϊού την επόμενη χρονιά θα βοηθήσει να επιστρέψει η επιχειρηματική δραστηριότητα στην κανονικότητα.

Οι εισροές προήλθαν ως επί το πλείστον από μεγάλους θεσμικούς επενδυτές όπως καταπιστεύματα και ασφαλιστικά ταμεία. Την περασμένη εβδομάδα, οι θεσμικοί επενδυτές αντιστοιχούσαν στο 97% των νέων κεφαλαίων.

Και οι επενδυτές δείχνουν να προτιμούν σε μεγάλο βαθμό τα παθητικά ETF, σύμφωνα με την EPFR, όπως το iShares Tips Bond fund. Το πρόσφατο κύμα εισροών έχει αυξήσει το ενεργητικό αυτού του fund στα 25 δισ. δολάρια, μια ανάσα κάτω από το ιστορικό υψηλό του 2018, με βάση στοιχεία του Bloomberg.

Oι δείκτες των προσδοκιών για την πορεία του πληθωρισμού κινούνται σταθερά ανοδικά. Ένας δείκτης που συγκροτείται από τις τιμές των Tips -το 10ετέες επιτόκιο «νεκρού σημείου» (break-even)- σκαρφάλωσε αυτή την εβδομάδα στο υψηλότερο επίπεδο από τον Μάιο του 2018 και βρίσκεται πλέον στο 1,87%.

Το τρέχον επίπεδο του πληθωρισμού βρίσκεται στο 1,4%, με βάση τον προτιμητέο δείκτη της Fed, τον δομικό δείκτη προσωπικών καταναλωτικών δαπανών (CPE). Η κεντρική τράπεζα έχει ως στόχο για τον δομικό CPE το 2%, τον οποίο συστηματικά αποτυγχάνει να τον πιάσει. Υποχώρησε στο χαμηλό του 0,93% αυτή τη χρονιά.

Το outlook για την οικονομική ανάπτυξη έχει βελτιωθεί δραματικά τις τελευταίες εβδομάδες, καθώς πληθώρα φαρμακευτικών εταιρειών έχουν ανακοινώσει θετικά αποτελέσματα από μεγάλες κλινικές δοκιμές εμβολίων κατά του κορωνοϊού. Την επόμενη χρονιά αναμένεται να ξεκινήσει μαζική διάθεση των εμβολίων, ανοίγοντας τον δρόμο, σύμφωνα με την Oxford Economics, προς «μια πιο γρήγορη άρση των περιοριστικών μέτρων σε κάποιες ανεπτυγμένες οικονομίες και δυνητικά καλύτερη οικονομική επίδοση από τα μέσα το 2021».

Eν τω μεταξύ, έχουν περιοριστεί οι εντάσεις ανάμεσα στους Δημοκρατικούς και τους Ρεπουμπλικάνους όσον αφορά το νέο πακέτο τόνωσης, με μια δικομματική ομάδα Γερουσιαστών να αποκαλύπτει νέα πρόταση 908 δισ. δολαρίων αυτή την εβδομάδα.

Μια ισχυρότερη, ταχύτερη ανάκαμψη, σε συνδυασμό με την προθυμία της Fed να αφήσει τον πληθωρισμό να κινηθεί πάνω από τον στόχο του 2% για παρατεταμένο χρονικό διάστημα, έχει προκαλέσει ανησυχία σε πολλούς διαχειριστές κεφαλαίων, οι οποίοι φοβούνται ότι ο πληθωρισμός θα διαβρώσει την πραγματική αξία των ήδη χαμηλών αποδόσεων των ομολόγων.

Ορισμένες επενδυτικές εταιρείες έχουν επιλέξει Tips για τους πελάτες τους, μεταξύ των οποίων οι Charles Schwab και BlackRock.

«Είναι πιο πιθανό να έχουμε περισσότερο πληθωρισμό από ό,τι προεξοφλεί αυτή τη στιγμή η αγορά παρά λιγότερο κατά τα επόμενα χρόνια», δήλωσε ο Μπομπ Μίλερ, επικεφαλής σταθερού εισοδήματος για τη Βόρεια και Νότια Αμερική.

Πηγή: ft.com / euro2day.gr