του Chris Giles

Τα καλά νέα έχουν περίεργες επιπτώσεις. Μετά από μόλις δύο μήνες ενθαρρυντικών εξελίξεων σε ό,τι αφορά τις τιμές στις ΗΠΑ, πολύς λόγος γίνεται για τον θάνατο του πληθωρισμού και τα μαθήματα που πρέπει να πάρουμε.

Οι χρηματαγορές ποντάρουν σε μια ήπια προσγείωση με χαμηλότερο πληθωρισμό χωρίς ύφεση. Οι οικονομολόγοι μιλούν για «"άμωμο" αποπληθωρισμό». Κάποιοι προχωρούν ακόμη περισσότερο, προβλέποντας ότι η επιτυχία των ΗΠΑ να νικήσουν τον πληθωρισμό θα ισχύσει παντού. Υπάρχουν ακόμη και ψίθυροι ότι ο πληθωρισμός ήταν, τελικά, παροδικός και ότι η φαινομενικά ανώδυνη μείωση του πληθωρισμού βάσει του Δείκτη Τιμών Καταναλωτή στις ΗΠΑ θα πρέπει να επιβάλει μια θεμελιώδη επανεξέταση της οικονομικής θεωρίας. Σε πολλά μέρη του κόσμου ήταν «φουσκωμένος», αλλά ο κόσμος έχει αρχίσει να αντιδρά υπερβολικά.

Χρειάζονται κάποια γεγονότα για να πλαισιωθεί η συζήτηση. Η πτώση του πληθωρισμού βάσει του ΔΤΚ των ΗΠΑ από μια κορυφή άνω του 9% σε 3,2% τον Ιούλιο του τρέχοντος έτους δεν μπορεί να καλύψει την τεράστια υπέρβαση των τιμών σε σύγκριση με τους στόχους. Τα τελευταία δύο χρόνια, αυτό το βασικό μέτρο του πληθωρισμού στις ΗΠΑ αυξήθηκε κατά 12% -ένας ετήσιος ρυθμός περίπου τρεις φορές ταχύτερος από το 2% που επιθυμεί η Fed.

Στην ευρωζώνη και στο Ηνωμένο Βασίλειο οι αυξήσεις τα τελευταία δύο χρόνια ήταν ακόμη υψηλότερες, 14,6% και 17,6% αντίστοιχα. Κατ' ελάχιστο είχαμε σχεδόν έξι χρόνια αναμενόμενου πληθωρισμού μέσα σε μόλις δύο χρόνια. Οι τιμές αυξάνονται πιο αργά αλλά δεν υποχωρούν.

Όλοι περίμεναν ότι η άνοδος των τιμών μετά τις διαταραχές από την πανδημία και την εισβολή της Ρωσίας στην Ουκρανία θα ήταν προσωρινή. Η ανησυχία ήταν πάντα ότι ο πληθωρισμός δεν θα έπεφτε μόνος του μέχρι τους στόχους του 2% και πως θα μπορούσε να «κολλήσει» αρκετά στην πορεία προς τα κάτω.

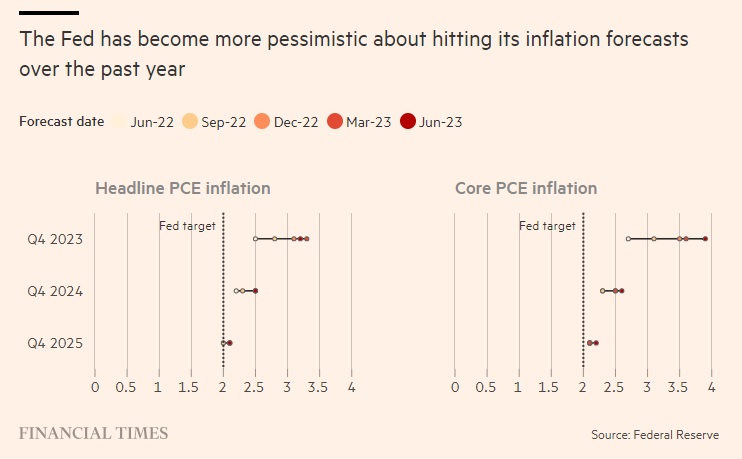

Αυτό ακριβώς συμβαίνει και εξακολουθεί να είναι η ανησυχία. Ακόμη και μετά τα τελευταία καλά στοιχεία, οι προβλέψεις της Fed για τον πληθωρισμό στο τέλος του τρέχοντος έτους, το επόμενο έτος και το μεθεπόμενο είναι απίθανο να βελτιωθούν πολύ. Όλα τα κύρια σφάλματα αφορούσαν στην υποτίμηση της ισχύος και της επιμονής του πληθωρισμού και όχι η υπερεκτίμησή του.

Παρά την απότομη πτώση του γενικού ρυθμού, η αμερικανική οικονομία φαίνεται να λειτουργεί ακόμη εν θερμώ και η αγορά εργασίας δεν έχει ακόμη επανέλθει σε ισορροπία. Όπως παρατήρησαν με οξύτητα τα μέλη της Ομοσπονδιακής Επιτροπής Ανοικτής Αγοράς κατά την τελευταία συνεδρίασή τους, «οι ονομαστικοί μισθοί εξακολουθούν να αυξάνονται με ρυθμούς υψηλότερους από τα επίπεδα που εκτιμάται ότι συνάδουν με τη διαρκή επίτευξη του στόχου της επιτροπής για τον πληθωρισμό ύψους 2%».

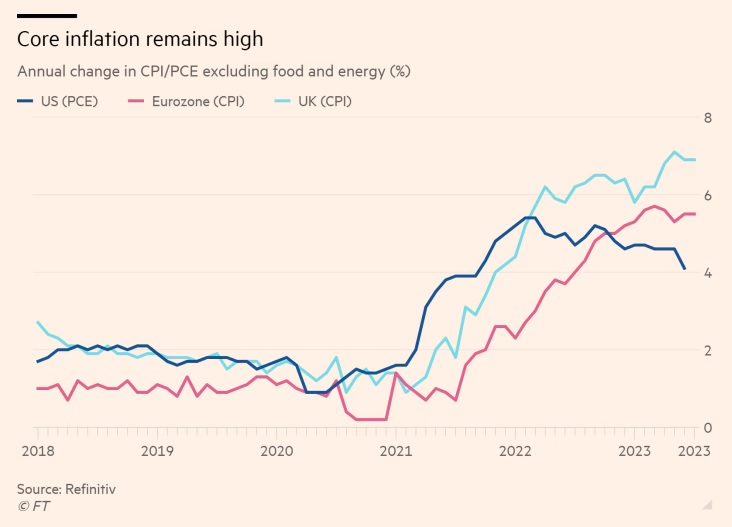

Αν στις ΗΠΑ παρατηρήθηκαν κάποιες ενθαρρυντικές τάσεις χωρίς επαρκή πρόοδο, η Ευρώπη δεν έχει ακόμη ακολουθήσει. Η Ευρωπαϊκή Κεντρική Τράπεζα αναγκάστηκε να αυξήσει τις προβλέψεις της για τον πληθωρισμό στις τελευταίες προβλέψεις της και τα μέτρα του δομικού πληθωρισμού έχουν «κολλήσει». Και ενώ οι στατιστικολόγοι του Ηνωμένου Βασιλείου είναι δυνατόν να κατασκευάσουν μέτρα που δείχνουν ότι ο υποκείμενος πληθωρισμός αρχίζει να μειώνεται, τα περισσότερα δεδομένα εξακολουθούν να υποδεικνύουν ένα παγιωμένο σπιράλ μισθολογικών τιμών μετά το Brexit.

Οι ορισμοί της σταθερότητας των τιμών δεν περιλαμβάνουν τον πληθωρισμό των υπηρεσιών που εξακολουθεί να τρέχει με 7,4% τον Ιούλιο, με ετήσια αύξηση των μισθών πάνω από 8%. Αυτό δεν είναι το περιβάλλον στο οποίο έχει νόημα για τις ευρωπαϊκές κεντρικές τράπεζες να κηρύξουν τη νίκη επί του πληθωρισμού.

Βέβαια, οι κεντρικές τράπεζες έχουν μετατραπεί σε ενεργούς μαχητές του πληθωρισμού τους τελευταίους 18 μήνες. Η αύξηση του κόστους δανεισμού κατά 5,25 ποσοστιαίες μονάδες στις ΗΠΑ, κατά 5,15 ποσοστιαίες μονάδες στο Ηνωμένο Βασίλειο και κατά 4,25 ποσοστιαίες μονάδες στην ευρωζώνη «δροσίζουν» τις αγορές εργασίας, με τις κενές θέσεις εργασίας να μειώνονται και την ανεργία να αυξάνεται σε ορισμένες χώρες. Μεγάλο μέρος των επιπτώσεών τους δεν έχει γίνει ακόμη αισθητό.

Τα γεγονότα δεν υποδηλώνουν ότι πρέπει να υπάρξουν πολλές ακόμη αυξήσεις των επιτοκίων για να νικηθεί ο πληθωρισμός. Όμως, με τον υποκείμενο πληθωρισμό να παραμένει πολύ υψηλός και στις δύο πλευρές του Ατλαντικού, δεν υπάρχει σχεδόν κανένα συνεκτικό επιχείρημα που να υποστηρίζει ότι η συντριπτική πλειοψηφία αυτής της νομισματικής σύσφιξης ήταν κακοσχεδιασμένη. Δεν μπορούμε να γνωρίζουμε πώς θα τα είχαν πάει οι μεγάλες οικονομίες του Ατλαντικού, αν οι κεντρικοί τραπεζίτες δεν είχαν κάνει τίποτα, αλλά δεν υπάρχει αμφιβολία ότι η υπερβάλλουσα ζήτηση θα ήταν ισχυρότερη, ο πληθωρισμός υψηλότερος και το πρόβλημα των επίμονων αυξήσεων των τιμών θα ήταν χειρότερο.Τα μέτρα που έλαβαν για να περιορίσουν τον πληθωρισμό ήταν επομένως σχεδόν σίγουρα αναγκαία και δεν υπάρχει ακόμη λόγος να πούμε ότι η αποστολή ολοκληρώθηκε. Αλλά μια πτυχή της καταπολέμησης του πληθωρισμού εξέπληξε σχεδόν όλους -η έλλειψη πόνου. Η ανεργία στις ΗΠΑ αγγίζει χαμηλά επίπεδα ρεκόρ και μόλις που αυξήθηκε στην Ευρώπη. Η αγορά εργασίας έχει διαψεύσει τις προσδοκίες με καλό τρόπο καθώς τα επιτόκια έχουν αυξηθεί.

Όσο δελεαστικό και αν είναι να πει κανείς ότι ο αποπληθωρισμός μπορεί επομένως να είναι πάντα ανώδυνος και ότι πρέπει να ξαναγράψουμε τα εγχειρίδια των οικονομικών, φαίνεται ότι πρόκειται μάλλον για μια περίπτωση ειδικών μετα-πανδημικών συνθηκών παρά για ένα επεισόδιο που αψηφά τη θεωρία.

Κατά τη διάρκεια και μετά την πανδημία, ο κόσμος υπέστη πολλά σοκ από την πλευρά της προσφοράς που συνέβαλαν στην αρχική άνοδο των τιμών. Αυτά συνέβησαν σε παγκόσμιο επίπεδο στις φθαρμένες και λιγότερο αποτελεσματικές αλυσίδες εφοδιασμού, στις καταστροφικές αυξήσεις των τιμών χονδρικής πώλησης φυσικού αερίου στην Ευρώπη πέρυσι και στη μείωση της συμμετοχής του εργατικού δυναμικού στις ΗΠΑ και το Ηνωμένο Βασίλειο.

Πολλά από αυτά έχουν διορθωθεί ή βελτιωθεί, συμβάλλοντας στη μείωση του πληθωρισμού με λιγότερο πόνο από ό,τι συνήθως. Αυτό δεν είναι καθόλου κακά νέα για τα οικονομικά, διότι οι θεωρίες των τιμών καθορίζονται πάντα τόσο από την προσφορά όσο και από τη ζήτηση. Η προσφορά έχει βελτιωθεί, η ζήτηση έχει συγκρατηθεί με αυστηρότερη νομισματική πολιτική. Είναι πολύ νωρίς για να προβληματιστούμε για το μέλλον της μακροοικονομικής θεωρίας.

Το ερώτημα που τίθεται τώρα για τις ΗΠΑ και αλλού είναι αν τα επιτόκια είναι περίπου σωστά ή πρέπει να αυξηθούν λίγο περισσότερο.

Πηγη : euro2day.gr /ft.com